ローンを組んでいる人必見!住宅ローンを4年で完済した主婦が完済までにやったこと3選

サンキュ!STYLEライターで3児のママmilanです。

住宅ローンを完済後、退職し専業主婦になりました。

住宅ローンを組んだ時はローン減税を見込んで、10年は返済しない予定でした。

ところが、育休中の妻が住宅ローンを組んでいたことで住宅ローン減税がないことが発覚。

退職も考えていたので、完済したほうが良いと完済に向けて動きました。

今回は完済するまでにやったことを紹介します。

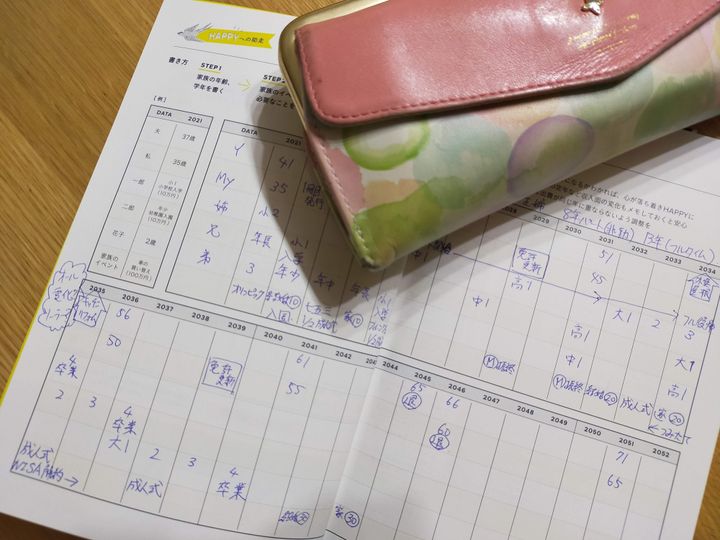

ライフプランを見通した

早い時期に一括で完済する、ということは大きな額の資産がなくなることとなります。

そのため、その資産がなくなっても生活していけるかを1番に考えました。

また、子どもの教育費や入園・入学費用の時期はどうかなど家族のライフプランと支出の動きを大まかに把握したことにより、その時点で完済してもしばらく支障がないと判断できたので完済することを決めました。

ライフプランで明確にするべきポイントは、

○完済時の資産

○完済後の資産

○子どもの年齢と教育費の予算

○年間支出

年間支出は、万が一夫婦ともに仕事がなくなった時に暮らして行けるかを予想するために出します。

また、完済後は住宅ローン分の費用に余裕ができることも忘れずに考えておきます。

完済時期を考えた

住宅ローン減税が受けられているご家庭は、きっちり10年もらえるように資格を失う翌年すぐを狙うと余計な利息を払わずに済みます。

12月までが区切りですので1月の完済を狙い、我が家は最終的に2月の完済になりました。

2月になった理由は、1月にまとめた額を「繰り上げ返済」し、残高を2月に返済することにより、「完済手数料」を発生させずに完済したことにあります。

一括完済だと「完済手数料」が掛かりますので、気をつけて下さい。

先取り貯金を見直した

早期に完済することができた理由は、とにかく「先取り貯金」にあります。

共働きの時は財形貯蓄で給与を天引きし、運用ではない積立預金も組んでいました。

運用にしてしまうと引き落とす時期を見計らう必要がありますが、普通預金や定期、一般財形だとおろす時期に制限がないので続けました。

完済してしまえば、我が家の場合は子どものまとまった教育資金が必要になる時期はまだ先だと見通すことができたので、完済を決めた時期から資産運用を開始しました。

完済後は住宅ローン返済分の資金に余裕ができるので、なるべく生活スタイルを変えない為にも、その分を先取り貯金に回すようにした方が後々の生活でも貯まる習慣が自然と身に付いていきます。

【まとめ】完済は大きなライフプランの変化

完済することはもちろんですが、完済時期を定めることも大きなライフプランの変化のきっかけとなります。

我が家も住宅ローンを借りるのは10年と決めていたので(ローンを組む時は、利息の関係もあり35年で組んでいます)、ローン完済に向けて集中して貯めることができました。

完済目標を定めることは、夫婦でライフプランや家計を共有する話し合いのきっかけにもなりますので、ぜひやってみてください。

この記事を書いたのは...

milan

3児のママ。長女は1型糖尿病。

4年で住宅ローンを完済し退職。

月収27万で4割貯金達成中。