子あり家庭の「貯め時」はいつ?!

サンキュ!STYLEライターのまりるりです。

転勤族の専業主婦で、主人と4歳長男・2歳次男と、賃貸アパートで4人暮らししています。

専業主婦ですが、家計は握っておらず、生活費を貰って生活しています。

お小遣いが無くても、月10万円得する生活で個人の貯蓄700万円達成しています!

子供のために、将来のために、まだまだ貯金していきたい!

我が家には4歳と2歳の男の子がいますが、「子あり家庭の貯め時」について考えました。

気になる教育費

大学生まででどれくらい費用が必要になるのか、まずは「学費」だけを見てみました。

文部科学省の調査『平成26年度子供の学習費調査』によれば、大学の入学費・授業料が1番高額になるようです。

「教育費」で考えれば、自宅学習の教材を購入される方や、学習塾など、費用はもっと必要になってきますね。

子供に必要な費用として考えれば、教育費だけではなく、成長とともに「食費」「部活動」などの費用も必要になってきます。

支出が少ない時に貯める

「支出が少ない時」=「貯めやすい時」です。

家族のライブイベントと、子供の成長とを比較して考えると、子供が小さい時の方が支出が少なく、貯めやすい時と言えます。

子供が独り立ちした後には、教育費などは必要なくなりますが、「住宅のリフォーム代金」「子供の結婚資金の援助」など、まだまだ貯まった費用が必要になることがあります。

そのようなまとまった費用が必要になることもある一方で、定年退職であったり、病気や怪我のリスクが増えて、働けなる可能性もあります。

ずばり貯め時は

上記したように、ほとんどの家庭で貯め時は子供が小さい間。

家庭によってその時の状況は違うので、

・どうやって家計管理していくか

・どうやって収入を増やすのか

は子供が小さい時から考えていくことが大切になりますね。

我が家の場合

・転勤族で私が働けない

・お小遣い制ではない

・主人は家計管理や貯金ができるタイプではない

そのため、私ができることとして、

・ポイ活などを利用して生活費を抑える

・資産運用して貯蓄を増やす

ライフプラン表を作る

ご家庭によって、家族構成もライブイベントもら違うので、ライフプラン表を作る。

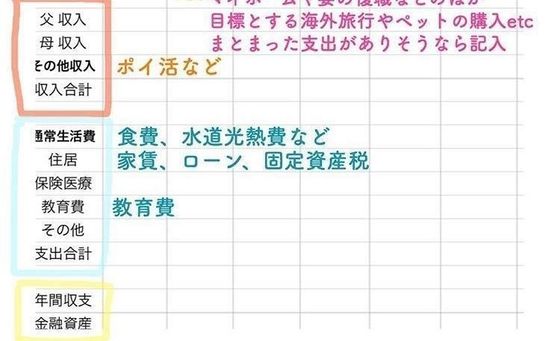

①縦軸に家族構成

②横軸に年数と年齢

③当てはまる年にライフイベントを記入

ライフプラン表は、リタイアの年齢くらいまで記入する。

キャッシュフロー表を作る

ライフプラン表と合わせて、作ります。

・収入と支出の見通しを記入する

・保険料支払い、レジャー費、車の維持費など、見える化したい項目を増やしても良い。

ライフプラン票と合わせた収支を記入することで、いつ・どれくらいの費用が必要か分かります。

できるところだけでも良し!

家庭で今後どれだけお金が必要になるのか、

⚫︎ライフイベントを記入した

→ ライフプラン表

⚫︎その年にどんな費用が必要になるかを書いた

→ キャッシュフロー

を書き出すことで、今後必要なお金のプラン

いつなら貯められるのかが大きな流れで予想できます。

偉そうなこと書いてますが、我が家はライフプラン表も、キャッシュフロー表もなかなか書けません。

転勤族なのでマイホームの予定もなく、ライフイベントで書けるのは子供たちの進学予定くらい。

主人の仕事上、私が生活費を受け取る生活で

自分が家計管理できないこともあります。

自分が管理できる部分が少ないとこういう表も書きにくいので、できる範囲で参考にしてください。

◆記事を書いたのは・・・まりるり

4歳2歳の男の子ママ!月2万円の食費でご飯作りと週1回の息子のデコ弁作り!月10万円得する生活で、個人貯蓄700万円達成!

▲暮らしの節約、食費2万円生活について

▲商品紹介、お出かけ記録などについて

▲ポイ活について